Cara Menggunakan PER dan PBV dalam Analisa Saham Industri Rokok

Awas 5 Hal Ini akan Membuat Kita Terus Hidup Miskin

June 6, 2021

Bagaimana Cara Berinvestasi Mata Uang USD?

June 10, 2021Cara Menggunakan PER dan PBV dalam Analisa Saham Industri Rokok

Hello para investor saham di tanah air, bagaimana kabarnya? Kali ini, Griyausaha akan memberikan sedikit tips bagaimana memanfaatkan dua rasio yaitu PER dan PBV untuk menentukan sebuah harga saham apakah murah (undervalue) atau mahal (overvalue)?

Bagi Anda para value investor yang cenderung memperhatikan aspek fundamental perusahaan dan ingin berinvestasi jangka panjang pada sebuah perusahaan maka ada beberapa rasio yang digunakan seperti PBV, PER, EV/EBITDA, PER to Growth, dan beberapa rasio lainnya. Namun dari berbagai rasio tersebut, rasio yang paling umum digunakan dan menjadi tolak ukur dalam mengambil saham yang dianggap salah harga adalah PER dan PBV.

Lalu apakah yang dimaksud dengan PER (Price Earning Ratio) dan PBV (Price Book Value)? Simaklah ulasan singkat dari Griyausaha di bawah ini.

- Price Earning Ratio (PER)

Banyak sekali pemahaman yang salah terkait PER ini, banyak anggapan kalau PER yang rendah mengindikasikan harga tersebut murah. Sementara itu, sebaliknya PER yang tinggi mengindikasikan harga tersebut sudah mahal. Well itu tidak salah, namun jangan melihat dan menggunakan rasio tersebut secara mentah-mentah, karena business model, pasar dan industri setiap perusahaan berbeda.

Hal yang paling baik menggunakan rasio PER adalah membandingkan PER dengan perusahaan-perusahaan di industri yang sama (per sektoral) dan juga menggunakan rasio PER dengan membandingkan data historisnya. Jadi ingat yah, PER akan baik digunakan hanya untuk perbandingan Sektoral (Industri) dan Historikal.

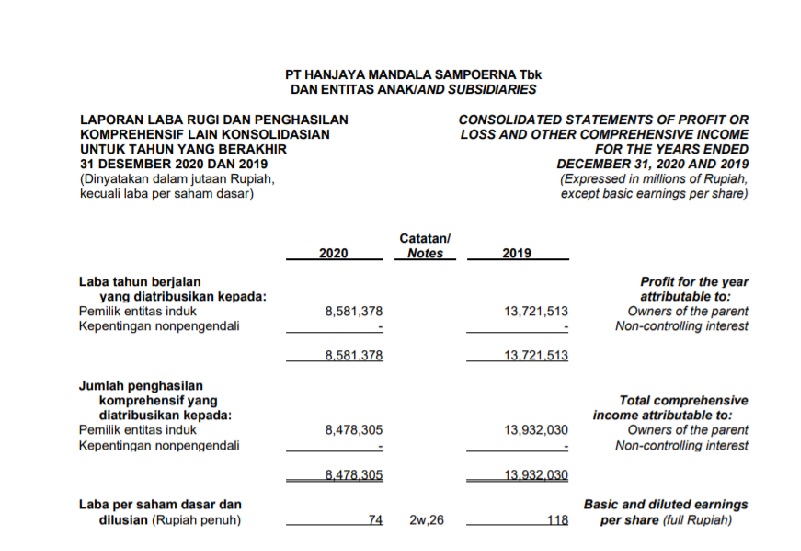

Mari kita memberi contoh, pada sebuah saham yang masuk indeks LQ45, yaitu PT Hanjaya Mandala Sampoerna Tbk. (HMSP) melalui potongan LK 2020 di bawah ini.

Pada gambar di atas, kita bisa melihat kalau EPS HMSP di tahun 2020 adalah Rp.74, sementara EPS HMSP di tahun 2019 adalah Rp. 118. Cara mendapatkan PER dari LK HMSP di tahun 2020 di atas adalah membagi harga rata-rata saham HMSP yaitu sekitar Rp. 1.500/ Rp. 74 yaitu PER sekitar 20,4x sementara PER di tahun 2019 sekitar 17,4x.

Lalu apakah harga HMSP itu sudah murah? Well kita tinggal bandingkan saja PER HMSP dari 2015-2020

| Saham | 2016 | 2017 | 2018 | 2019 | 2020 |

| HMSP | 34,9 | 43,4 | 31,9 | 17,8 | 20,4 |

| GGRM | 18,4 | 20,8 | 20,5 | 9,4 | 10,3 |

| WIIM | 8,7 | 15 | 5,8 | 12,9 | 6,6 |

| ITIC | No Data | No Data | No Data | -349 | 99,9 |

Dari gambaran di atas, untuk saham sektor rokok, maka GGRM dan WIIM bisa dikatakan turun paling jauh dan paling murah jika dibandingkan secara historikal 5 tahun terakhir. Sementara itu, HMSP juga sudah bisa dikatakan murah apabila dibandingkan dengan tren historikalnya namun secara sektoral, GGRM dan WIIM dianggap lebih menarik.

Kok bisa semua saham di industri rokok, terlihat lebih murah dari tahun-tahun sebelumnya? Yah, tekanan kebijakan cukai rokok dari pemerintah juga sangat menekan industri rokok sehingga rata-rata saham di industri rokok mengalami penurunan nilai. Industri ini dianggap kurang menarik saat ini, sehingga banyak investor beralih ke industri yang lebih cepat bertumbuh dan potensial seperti tambang nikel untuk mobil listrik, ataupun saham-saham yang terkait industri digital. Jadi sebelum berinvestasi, ada baiknya melakukan analisa industri. Saham-saham di industri rokok mungkin akan pulih, namun mungkin butuh waktu lama ketika kondisi ekonomi sudah mulai pulih dari Covid-19.

2. Price Book Value (PBV)

Untuk PBV sendiri, merupakan gambaran harga selembar saham dari sebuah perusahaan. Cara mendapatkan angka PBV adalah jumlah saham yang beredar dibagi dengan harga saham yang sekarang. Sebuah saham dikatakan undervalue apabila rasio PBV lebih kecil dari 1 (PBV<1).

Namun sama seperti PER, jangan melihat dan menelan sebuah rasio secara mentah-mentah. Rata-rata perusahaan bluechip memiliki PBV di atas 1 (PBV > 1), tentunya saham-saham tersebut memang dianggap bagus sehingga memiliki rasio PBV yang tinggi. Lalu bagaimana melihat saham bluechip itu sudah murah jika menggunakan rasio PBV? Jawabannya sama dengan PER, kita bisa membandingkan data historikal dari saham tersebut. Katakanlah kita mengambil kembali contoh HMSP, maka perbandingan PBV dari HMSP selama 5 tahun terakhir adalah sebagai berikut:

| PBV Ratio | 2016 | 2017 | 2018 | 2019 | 2020 |

| HMSP | 13 | 16,1 | 12,2 | 6,8 | 5,8 |

Well, jika dilihat dari tabel di atas, maka kita bisa melihat kalau PBV HMSP selama 5 tahun terakhir menunjukkan kalau harga HMSP sudah murah. Namun jika kita tidak ingin terburu-buru dan ingin membandingkan saham lain di sektor industri serupa, maka kamu bisa tambahkan PER sebagai dasar analisa kamu.

Huhm, menarik bukan? kembali lagi rasio PER dan PBV hanyalah kulit bagi seorang analis fundamental. Banyak aspek yang perlu diperhatikan seperti yang dikatakan tadi yaitu business model, pasar dan industri setiap perusahaan berbeda. Salah satu mentor dan idola para value investor seperti Lo Kheng Hong selalu mengkoleksi saham murah (undervalue), jika diperhatikan saham seperti PTRO, INDY, BMTR, GJTG, PNLF dan MBSS merupakan saham-saham yang memiliki PBV < 1. Jadi jangan salah pilih saham jika mau investasi jangka panjang. Kembali lagi keputusan investasi dikembalikan masing-masing ke keputusan Anda semua.